Cosa sono le obbligazioni corporate? Perché dovrebbero entrare a far parte del nostro portafoglio? Quali sono le migliori modalità che abbiamo per investire su questo tipo di titoli? Quali sono le differenze con le obbligazioni statali?

Oggi insieme ai nostri esperti andiamo ad analizzare una questione di fondamentale importanza, andando a parlare di uno degli strumenti più sottovalutati e più interessanti al tempo stesso per il piccolo e medio investitore.

Parliamo delle obbligazioni corporate, analizzandone l’essenza, i punti di forza e i punti di debolezza, decidendo poi in autonomia se sia il caso o meno di inserirle all’interno del nostro portafoglio.

Vediamo insieme tutto quello che c’è da sapere.

Cosa sono le obbligazioni?

Le obbligazioni sono dei titoli di debito che vengono emessi da uno stato, da un ente locale oppure da una società per azioni di grandi dimensioni, per finanziare o la spesa corrente o degli investimenti. La definizione di scuola è relativamente criptica, nel senso è difficile capire come funzionano leggendo soltanto quanto riportano i manuali di investimenti e finanza. Con un esempio sul funzionamento di questa tipologia di titoli, riusciremo però a capire quanto abbiamo appena detto:

- Un ente, che si tratti di uno stato o di una corporazione, ha bisogno di finanziarsi e invece di ricorrere ad un prestito bancario (per gli Stati, data anche la quantità di denaro di cui si ha bisogno, è un’ipotesi assolutamente impraticabile);

- Lo stesso ente, emette dei titoli che rappresentano del debito, che pagano un interesse periodico e che hanno una scadenza;

- Il titolo è in genere in tagli da 1.000 euro; chi vuole investire compra il titolo, per avere in cambio gli interessi incorporati nel titolo;

- Alla scadenza del titolo, si riceve indietro il capitale versato;

Stiamo a tutti gli effetti prestando denaro a chi ha emesso il titolo, ottenendo in cambio interessi. Diventiamo creditori dello stato o dell’azienda che ha emesso il titolo e lo ha collocato.

Cosa sono le obbligazioni corporate?

Le migliori aziende mondiali emettono bond corporate

Le obbligazioni corporate sono un sottoinsieme della categoria delle obbligazioni. Se quelle statali sono emesse appunto dagli enti statali, quelle corporate sono emesse dalle aziende (esistono limiti molto stringenti su quali aziende possono emettere questo tipo di titolo). Non ci sono differenze sul funzionamento tra obbligazioni statali e obbligazioni corporate, anche se vale la pena di ricordare che esistono delle differenze poi a livello di sicurezza e rendimenti che tengono ben separati i due comparti:

- Le aziende sono mediamente meno affidabili degli stati: è difficilissimo che uno stato fallisca, mentre capita relativamente più spesso che aziende che sono grandi a sufficienza per emettere titoli obbligazionari possano avere problemi nella restituzione del denaro preso in prestito;

- Le obbligazioni corporate possono essere anche convertibili, ovvero dare l’opzione a chi le detiene di convertirle in azioni alla scadenza del titolo obbligazionario;

- Le obbligazioni corporate pagano in genere interessi più elevati, in quanto le aziende sono ritenute, a buon diritto, meno affidabili degli stati;

Per tutto il resto, le obbligazioni corporate/aziendali e quelle invece statali, sono perfettamente identiche.

I criteri per selezionare le obbligazioni corporate

I criteri per distinguere tra di loro le obbligazioni corporate sono poi identici a quelli che andremmo ad utilizzare per le obbligazioni statali:

- Rating: è un indice sintetico che esprime il rischio insito nel titolo; si utilizzano lettere da A a D, per indicare l’affidabilità dell’ente che ha emesso il titolo. Si parte da AAA, per finire a DDD, con il primo rating che indica un’azienda molto affidabile e l’ultima che rappresenta praticamente junk bonds, ovvero titoli spazzatura perché molto difficilmente verranno rimborsati;

- Durata: all’aumentare della durata del titolo aumentano i rischi, e questo non è difficile da capire – se possiamo essere relativamente sicuri del buono stato di salute finanziaria per un’azienda tra 3 anni, è molto più difficile essere sicuri di quanto avverrà tra 10 o 15 anni;

- Tasso di interesse: è un’arma a doppio taglio – siamo ovviamente sempre alla ricerca di rendimenti elevati, ma un interesse troppo alto vuol dire che l’azienda che ha emesso il titolo non è in buona salute. La regola di base della finanza è sempre la stessa: ad un rendimento più elevato, corrisponde sempre un rischio più elevato.

Con questi criteri puoi scegliere i titoli che più sono adatti al tuo profilo di investitore, in relazione anche e soprattutto al tuo personalissimo profilo di rischio. Chi è disposto a rischiare qualcosina in più, può scegliere titoli con rating più basso alla ricerca di rendimenti più elevati. Chi invece ha bisogno di sicurezza, dovrà giocoforza orientarsi verso titoli più tranquilli e con rendimenti più bassi.

Come si guadagna con le obbligazioni corporate?

Si può guadagnare in due modi con le obbligazioni corporate:

- Mantenendo il titolo fino a scadenza, continuando a percepire gli interessi che vengono erogati periodicamente ai possessori del titolo;

- Si può fare compravendita sul mercato secondario, comprando obbligazioni corporate emesse anche anni prima, e mantenendole fino a scadenza oppure rivendendola prima della stessa;

Cosa fa muovere il prezzo dell’obbligazione corporate prima della scadenza

Il fattore che fa muovere il valore di una obbligazione durante la sua vita è tendenzialmente il cambio nell’affidabilità dell’emittente: immagina di aver acquistato le obbligazioni di un’azienda che comincia ad avere problemi finanziari seri; il valore dell’obbligazione non può che crollare, perché ovviamente nessuno è disposto ad investire in un titolo ad alto rischio con rendimenti da titolo a basso rischio.

Giocando su questo fattore è possibile fare compravendita di obbligazioni sul mercato secondario, andando a scegliere appunto con anticipo titoli che potrebbero subire variazioni in relazione a questo fattore.

Perché scegliere le obbligazioni corporate invece delle azioni?

Quando parliamo di obbligazioni e azioni stiamo parlando di due tipologie di titoli molto diverse tra loro:

- con le obbligazioni stiamo prestando denaro all’azienda, proprio come se fossimo una banca, e riceveremo interessi prestabiliti a scadenza; non c’è rischio di perdere capitale, se non nel caso in cui l’azienda che ha emesso il titolo dovesse fallire; l’unico rischio che abbiamo è quello che tecnicamente chiamiamo rischio emittente, ovvero il rischio che l’emittente del titolo possa avere problemi finanziari;

- con le azioni invece diventiamo soci dell’azienda e il nostro capitale può svalutarsi per decine di motivi; con le azioni non abbiamo un rendimento fisso, potremmo guadagnare molto di più rispetto alle obbligazioni, ma potremmo anche perdere la grossa parte del nostro capitale;

Quale delle due opzioni conviene? Dipende dalla nostra propensione al rischio e dalle nostre attese sui ritorni: se vuoi un rendimento fisso e prestabilito, le obbligazioni sono praticamente l’unica possibilità che hai a disposizione sui mercati finanziari.

Come comprare obbligazioni corporate?

Comprare obbligazioni corporate non è difficile: si tratta in fin dei conti di uno dei titoli più comuni sul grosso delle piattaforme che ti offrono la possibilità di investire per conto tuo, anche se non tutte le tipologie di piattaforme sono adatte per investire in modo proficuo sulle obbligazioni corporate.

Vediamo insieme quali sono le migliori e le peggiori modalità per investire in obbligazioni corporate.

Comprare azioni corporate con il deposito titoli bancario

Il deposito titoli bancario è uno dei sistemi classici per investire non solo in obbligazioni corporate, ma anche in obbligazioni statali e azioni. Si tratta di un sistema classico che però, oggi, è sempre meno interessante per chi vuole investire con profitto su qualunque tipo di settore finanziario.

Investire con deposito titoli infatti vuol dire:

- Pagare commissioni troppo alte: parliamo anche di un punto percentuale su ogni trade, e anche sull’acquisto di titoli di fresca emissione, il che vuol dire che perderemo una parte discreta dei nostri profitti soltanto in commissioni bancarie; per chi vuole investire con profitto vuol dire partire da un -1% nel suo investimento, in titoli per giunta che quando sono affidabili non hanno poi questi rendimenti altissimi;

- Poter scegliere da listini ristretti: non sono presenti titoli che riguardano le materie prime, le valute e le criptovalute, e anche per quanto riguarda il preciso ambito delle obbligazioni corporate, le selezioni praticate dalle banche non ci permettono di investire magari in titoli davvero redditizi;

- Non avere a disposizione strumenti di analisi avanzati: il che vuol dire che non potremo condurre le nostre analisi con il supporto della piattaforma, ma dovremo fondamentalmente affidarci a sistemi di segnali esterni;

- Non avere a disposizione strumenti per gli ordini complessi, che permettono di investire in modo praticamente semi-automatico, con il take profit, lo stop loss e gli ordini condizionali;

- Non avere a disposizione vendita allo scoperto e leva finanziaria: due strumenti che fino a qualche tempo fa erano ad esclusivo appannaggio dei professionisti, e che oggi con altri tipi di piattaforma puoi utilizzare anche tu, dal tuo account di trading;

Che fare allora? Semplice: basta orientarsi verso tipologie di piattaforme che sono più adatte non solo a questo tipo di investimento, ma più in generale per ogni tipo di impegno finanziario.

Investire in obbligazioni corporate con i CFD

I CFD, contratti per differenza, sono la migliore modalità che abbiamo a disposizione per investire in obbligazioni corporate. Le piattaforme che offrono questo tipo di contratti ti permettono infatti di:

- Pagare commissioni molto basse, di pochissimi centesimi per ogni trade, il che vuol dire che potrai fare anche trading di obbligazioni corporate sul brevissimo periodo, anche con strategie scalping;

- Avere listini molto variegati e completi, dai quali scegliere effettivamente i migliori titoli obbligazionari corporate e non, nonché altri tipi di asset come azioni, Forex, materie prime, criptovalute, indici ed ETF;

- Utilizzare piattaforme avanzate per l’analisi e per gli ordini: il che vuol dire avere in mano tutti gli strumenti già utilizzati dai professionisti per creare strategie vincenti sui mercati;

- Poter utilizzare anche leva finanziaria e vendita allo scoperto, potendo moltiplicare il capitale che abbiamo effettivamente a disposizione e potendo puntare anche sul ribasso di valore di un’obbligazione corporate;

Si tratta di vantaggi enormi rispetto a quelli che sono i canoni offerti dalle banche con i depositi titoli. Scegli una piattaforma che sia in grado di offrirti i CFD, perché sono il meglio che hai oggi a disposizione per fare trading online sulle obbligazioni corporate.

Le migliori piattaforme per fare trading su obbligazioni corporate

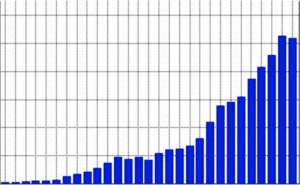

Il mercato dei bond corporate è in continua crescita

Di seguito i nostri esperti ti presenteranno le migliori piattaforme per investire in obbligazioni corporate, o Bonds ETF, quelle piattaforme che sono in grado di offrirti i migliori ambienti, le più basse commissioni e le migliori garanzie per il tuo investimento.

Investire in Bonds ETF con eToro

eToro è una delle piattaforme più conosciute a livello europeo per l’investimento non solo su bonds ETF, ma anche su un gran numero di asset che ti permettono di creare portafogli complessi, equilibrati e differenziati.

eToro è dotata di tutte le autorizzazioni necessarie ad operare in Europa e ti permette al tempo stesso di operare con CFD su Forex, Azioni, Bonds ETF, indici ed altro ancora. Il tutto corredato da una piattaforma semplice da utilizzare e che soprattutto ti permette di operare con leva finanziaria e con vendita allo scoperto.

Se vuoi testare le possibilità che ti vengono offerte da eToro, puoi aprire anche un conto demo gratuito, che ti permette di operare con capitale virtuale per testare le possibilità della piattaforma e le tue strategie di investimento.

>>> Clicca quì per aprire un conto demo su eToro ed iniziare ad investire su Bonds ETF in CFD

Investire in obbligazioni corporate con Trade.com

Trade.com è una piattaforma europea per l’investimento dotata di autorizzazione in ambito MiFID, ad ulteriore tutela degli investimenti che vengono effettuati tramite la sua piattaforma. Offre la piattaforma MetaTrader4 per chi vuole operare con un software professionale, e anche con piattaforma web per chi ha bisogno di semplicità e immediatezza.

Con Trade.com puoi operare con leva finanziaria e con vendita allo scoperto e soprattutto andare a scegliere tra moltissimi asset.

Anche in questo caso hai a disposizione un conto demo gratuito per operare con capitale virtuale testando le possibilità della piattaforma e delle tue strategie.

Conviene investire in obbligazioni corporate?

Le obbligazioni corporate, se scelte con i criteri di cui abbiamo parlato nella guida di oggi, sono una ottima aggiunta al nostro portafoglio. Offrono rendimenti elevati, la possibilità di operare sui mercati privati senza l’assillo dell’andamento di borsa, e soprattutto cedole che vengono pagate con regolarità.

Se cerchi un investimento modulabile a livello di rischio e che possa offrirti la possibilità di ricevere rendimenti periodici, aggiunti qualche obbligazione corporate al tuo portafoglio, per un piano di investimenti più bilanciato e dai ritorni attesi facilmente misurabili.